2022/11/08

在未來數月,期望投資環境再轉熱的投資者或會感到失望。我們認為反映全球成長的市況將於2022年剩餘時間走弱,並於2023上半年持續不振。

目前,大部份市場評論似乎過度聚焦於全球或個別地區經濟是否會陷入衰退。我們一直認為,「是否會發生」這種非此即彼的對立論調意義不大,更重要的反而是經濟成長會有多快步入極為緩慢時期,以及將維持多久。就我們來看,這可能歷時四至六個季度。具體而言,我們的確預料美國、加拿大和歐洲經濟將於明年陷入衰退:俄羅斯入侵烏克蘭令停滯性通膨風險升溫,而此風險仍然存在,並為風險資產帶來挑戰。

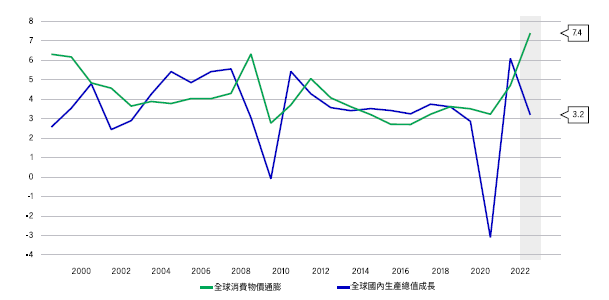

停滯性通膨風險或持續至2022年底(%)

資料來源:彭博資訊、Macrobond、宏利投資管理,截至2022年9月15日。灰色範圍代表衰退。

1. 中國經濟成長放緩

隨著市場憂慮更多大規模的封鎖措施將會持續,中國動態清零政策的經濟成本不斷上漲。這或意味供應鏈將進一步受阻,而房地產業繼續惡化。全球成長減弱亦可能代表全球對中國出口的需求減少。這些都是不能忽視的阻力。關鍵的是,從經濟面對的挑戰規模來看,目前的扶持政策依然不足。

2. 通膨壓力得以紓緩,但通膨料持續居高不下

我們預期整體消費物價指數與核心消費物價指數將出現分歧:食品和能源價格可能會持續居高不下,但對利率較為敏感的項目可能展現通膨放緩跡象。隨著基數效應產生影響、非汽車零售產品的過剩庫存預料將會增加,以及供應鏈受阻問題有所紓緩,我們估計通膨將於2023年中顯著降溫。

3. 央行收緊政策為成長構成阻力

全球已發展及新興市場央行收緊政策,導致全球流動性持續惡化,並為成長構成阻力。雖然我們最初預料經濟數據惡化,將促使央行在今年底由壓低通膨改為聚焦於處理成長相關憂慮,但通膨持續居高不下令大部份央行別無選擇,即使導致成長放緩仍繼續升息,繼而將經濟推向衰退。

未來數月充滿挑戰

我們對市場的看法非常明確,風險資產市場至少在短期內將備受挑戰。廣泛地緣政治環境亦不會帶來改變,因為市場焦點無疑落在10月的中國共產黨全國代表大會,以及2022年底的美國中期選舉這兩大事件上。在此環境下,考慮提升投資組合韌性是當務之急。雖然不確定性和波動的確可帶來機會,但對投資者同樣重要的是,短期內避免受市場雜音所干擾,並定下更長遠的目標。

深入分析 2024年美國大選的三大宏觀啟示

閱讀更多聯準會開始放寬政策:優質美國信貸的潛在利多因素

市場的等待已經結束,美國已展開降息周期。在美國公債殖利率保持穩定或下跌的環境下,美國投資等級固定收益資產將普遍受到支持:我們的分析顯示,在聯準會降息後,美國投資等級信貸及特別股歷來都表現不錯。我們繼續看好這些資產類別,因其為尋求潛在吸引回報的固定收益投資者,提供了獨特投資機會。

聯準會的利率決策:並不令人十分意外,但未來的降息步伐如何?

美國聯準會9月18日大幅度降息 — 下調政策利率兩碼,展開市場期待已久的貨幣寬鬆週期,聯邦基金利率目標區間降至4.75%至5%。雖然許多聯準會預測機構的基本情況預測都沒有正式反映本次的降息幅度,但這亦非令人「十分意外」的決定。在本文中,宏利投資管理宏觀經濟策略部環球主管Alex Grassino分享他對聯準會利率決策結果的觀點。