2024/12/4

2024年美國大選讓共和黨實現「完全執政」:不僅川普當選總統,共和黨亦在眾議院和參議院分別取得關鍵的多數議席。綜觀市場對共和黨大獲全勝的初期反應,自11月5日(美國當地時間)以來,美股、美元及債券殖利率均攀升。

對政策觀察家、經濟預測人士以至投資者來說,目前的問題是2024年大選結果帶來甚麼啟示。就目前來看,答案取決於我們所考慮的時間期限。宏觀經濟策略部環球主管 Alex Grassino及多元資產方案團隊環球宏觀策略師 Dominique Lapointe分享其最新觀點。

1. 短期來說,宏觀經濟動力的影響將大於新政府推行的政策

美國候任總統川普在2025年1月20日才正式上任,距今大約兩個月,對金融市場來說,這可說是一段漫長的時間。更重要的是,政權交接後,新政府需要應對一些根深蒂固、對美國經濟帶來影響的宏觀經濟動力。我們預期這些動力將持續一段時間,直至政策變化開始對經濟產生實質影響。因此,短期內(未來二至六個月),我們將繼續聚焦於宏觀經濟數據,而非政府政策,預料前者將是影響美國貨幣政策及全球市場的因素。

我們認為,目前勞工市場降溫,加上通膨正重返美國聯準會的2%目標水準,聯準可能會繼續放寬貨幣政策,至少直至2025年中。此外,我們相信自2022年以來升息的遞延效應可能最終會削弱經濟,可能會導致明年上半年經濟出現疲態。雖然目前尚未有相關數據支持,但這是一個不容忽視的風險。儘管如此,在經濟未見嚴重惡化的情況下,較寬鬆的利率環境可望繼續有利風險資產。

2. 中期而言,川普政府的政策可能會加速全球結構性趨勢

隨著共和黨即將重奪國會參眾兩院控制權,下一屆川普政府面對的障礙可能較少,一些重要的政見可望付諸實行。然而,執行這些政策的時程及其真正影響仍存在眾多不明朗因素,因此難以準確判斷其對市場的潛在影響。但整體而言,我們預期這些政策最終將會使多年前已形成的兩大全球宏觀經濟趨勢更加鞏固和加速:

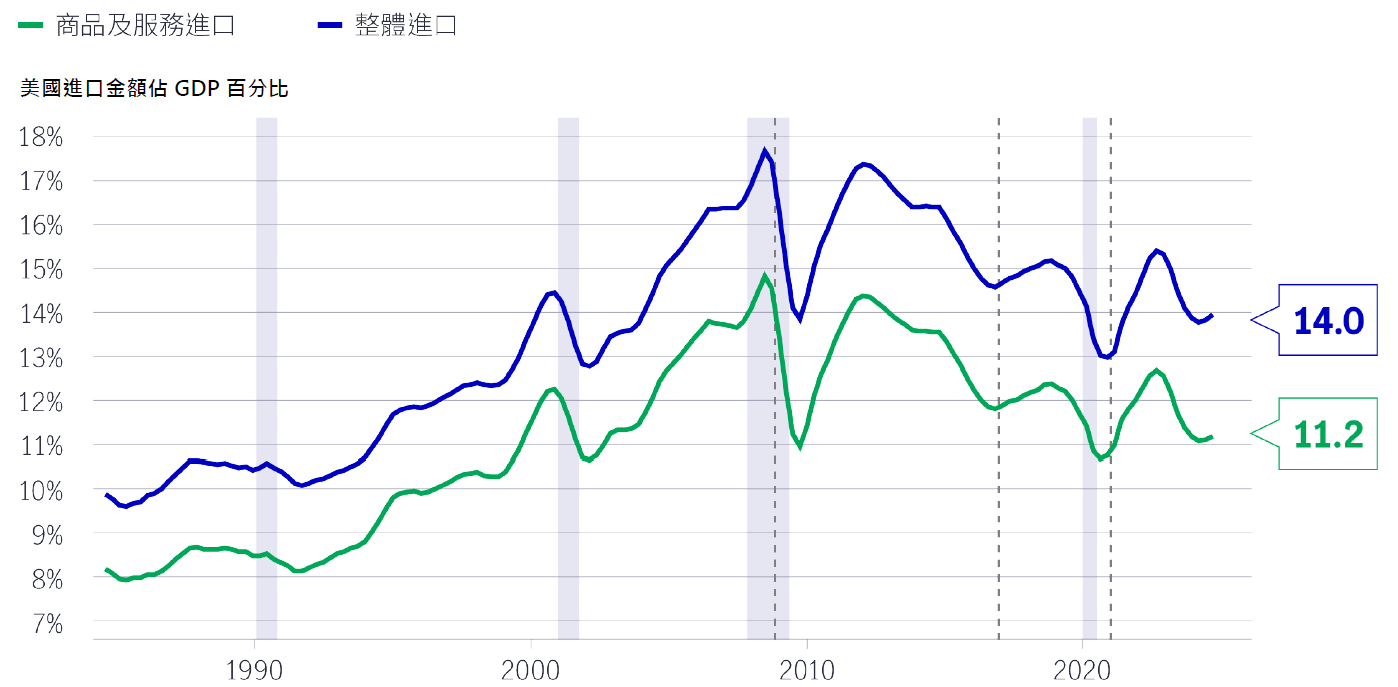

去全球化 — 候任總統川普揚言向中國及其他全球貿易夥伴徵收進口關稅,這將使約15年前開始展現的去全球化趨勢加劇。明確來說,無論2024年大選結果如何,去全球化的進程亦可能有增無減,從過去十多年的趨勢可見,美國歷屆政府的貿易開放程度(以進口佔GDP份額為基礎)均穩步下降。施加額外關稅及貿易限制,符合以本土生產的替代品取代從全球各地採購商品和服務的趨勢。

圖1:美國國際貿易在2008年見頂,其後持續下降

資料來源:美國勞工統計局(BEA)、Macrobond、宏利投資管理,截至2024年11月7日。灰色區域代表經濟衰退期間。

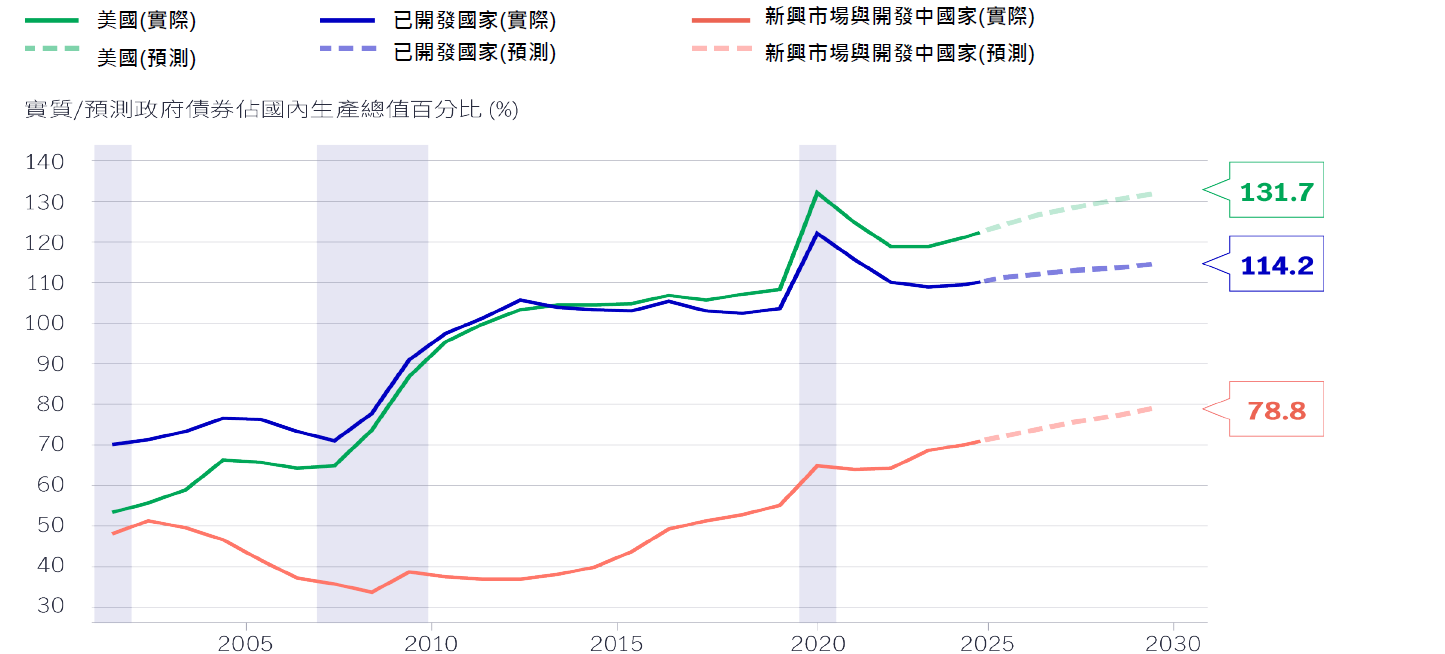

公共債務增加 — 綜觀大多數國家及地區,國家政府債務水準目前都高於Covid前的水準,我們認為公眾並無太大意願扭轉有關債務的升勢。值得注意的是,候任總統川普表示有意延長他第一任期時通過的2017年個人所得稅減免措施,並考慮再下調企業所得稅。相關政策將進一步增加本已龐大的美國聯邦預算赤字。在並無彌補收入的措施下,美國政府對債務的需求及供應亦可能增加,可能會為全球利率帶來上行壓力。

3. 長遠來看,目前要斷定經濟影響仍言之尚早

我們認為,在其他條件相同的情況下,候任總統川普2.0政府可能推出放寬財政措施及加徵關稅的政策組合,可能會在未來一段時間導致全球通膨溫和上升。然而,新政府推出的政策對經濟的整體長遠影響仍有待觀察,在缺乏更多細節及/或順利有效執行政策的方法下,每項政策均可能隨著時間以獨特方式影響不同經濟範疇。

舉例說,雖然候任總統川普的競選政見提倡大幅削減美國移民數目,但實際上如何執行,仍存在重大未知數。至於移民減少是否為經濟帶來淨效益,亦難以預測。一方面,勞動人口萎縮,導致企業可使用的勞動力資源減少,最終可能會帶動工資增長;但另一方面,人口增長放緩可能會削弱房屋、相關貨品以至日常消費品的整體需求,最終可能導致通膨放緩。

圖2:幾乎各地政府債務持續上升

資料來源:國際貨幣基金組織、Macrobond、宏利投資管理,截至2024年11月7日,其後日子(2025年或以後)為預測數字。基於一般政府債務總額。灰色區域代表經濟衰退期間。

有鑑於此,市場初期因美國大選導致的顯著波動應會消退。除了最短線的策略性投資者外,這應會降低所有投資組合承受的影響。就此而言,我們大致認同聯準會主席鮑爾的做法,傾向以「保持警惕但不會過度反應」的態度,分析政府日後作出的政策變動:了解政策對經濟的潛在影響、模擬可能出現的情境,但不納入基本預測當中,以及作好準備,在前景逐步明朗化期間審慎行事。我們建議大部份長線投資者採取相同行動。

關於美國對等關稅的最新觀點

美國總統川普於2025年4月2日公布了對等關稅的細節,引起了金融市場的波動。環球首席經濟師 Alex Grassino及多元資產方案團隊分享了他們的最新觀點。

聯準會開始放寬政策:優質美國信貸的潛在利多因素

市場的等待已經結束,美國已展開降息周期。在美國公債殖利率保持穩定或下跌的環境下,美國投資等級固定收益資產將普遍受到支持:我們的分析顯示,在聯準會降息後,美國投資等級信貸及特別股歷來都表現不錯。我們繼續看好這些資產類別,因其為尋求潛在吸引回報的固定收益投資者,提供了獨特投資機會。

聯準會的利率決策:並不令人十分意外,但未來的降息步伐如何?

美國聯準會9月18日大幅度降息 — 下調政策利率兩碼,展開市場期待已久的貨幣寬鬆週期,聯邦基金利率目標區間降至4.75%至5%。雖然許多聯準會預測機構的基本情況預測都沒有正式反映本次的降息幅度,但這亦非令人「十分意外」的決定。在本文中,宏利投資管理宏觀經濟策略部環球主管Alex Grassino分享他對聯準會利率決策結果的觀點。